現代の日本では、低成長経済、低金利、少子化問題、終身雇用制度の崩壊などにより年金支給額の低下が表面化してきました。

これにより昭和の昔のような貯金さえしておけば大丈夫と思っている人は減ってきているとはいえ、何をすれば良いかわからないという方が多いのではないでしょうか。

この記事では、そういった方がマネーリテラシーを高められるように投資について説明させていただきます。

もくじ

貯蓄の構成比を知る

あなたは自分の貯蓄の構成比をある程度把握できていますでしょうか?

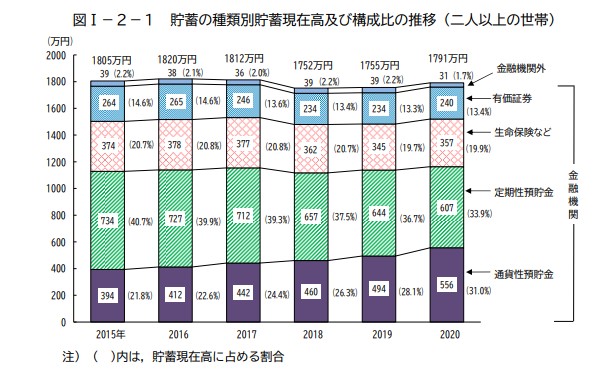

下の棒グラフは日本の貯蓄の種類と構成比を年別の分けたものです。見ていただければわかるかと思いますが、定期性預貯金と通貨性預貯金が60%以上を占めています。

※定期性預貯金とはスーパー定期などの預入期間が設定されている預貯金、通貨制預貯金とは普通預金などいつでも自由に出し入れが可能な預貯金のことです。

総務省統計局より引用

要するにほとんどの人が預貯金で貯蓄しているということです。ちなみに有価証券(株式、小切手、債券など)はたったの13%程度となっています。

一方で米国では有価証券の割合が53%以上となっており日本人が資産運用に消極的であることがわかります。

日本経済の問題点を知る

それでは、日本人はこのまま預貯金を増やしていけばいいのでしょうか?

日本では昔と違い様々な問題が出てきており、変化に対応していかないといけなくなってきています。

少子高齢化

少子高齢化とは、少子化と高齢化を合わせた言葉になっています。

少子化については出生率が人口を維持するための数字を大幅に下回っている状態が長年続いているということです。

また、高齢化は少子化に伴い、65歳以上の高齢者が占める割合が増えてきているということです。

少子高齢化の影響により労働力人口は加速度的に減少し、労働力不足により長時間労働が深刻化しさらに少子化が進んでしまうという悪循環となっているのです。

関連記事:【国策(少子化対策):保育関連銘柄】マークしておきたい注目株7選!

低金利

低金利とは、国または中央銀行によって、景気の回復を目的として引き下げられた低い公定歩合のことです。

日本では30年前の1991年では金利が5.68%ありました。そのため例えば100万円を1年間預けると45,440円(税引後)の利息収入が入ってきておりました。

しかし2021年では金利は0.002%、100万円を1年間預けても16円(税引後)しか利息収入が得られない状況です。

こんな状況でも日本人では預金を増やしている人が多いのです。

終身雇用制度の崩壊

終身雇用制度とは、企業が正規雇用従業員を定年まで雇用する制度のことです。

戦後の日本のように高度経済成長時であればこういった終身雇用制度や年功序列のように務めた年数によって賃金もアップするような企業でも成り立っていましたが、現在の日本ではコストパフォーマンスが重視されるため、能力の低い社員の人件費が高騰することは企業の成長力を弱めることになるので、終身雇用を保証できる時代ではなくなったと言えます。

老後2,000万円問題

老後2,000万円問題とは、金融庁の金融審議会「市場ワーキング・グループ」による「老後20~30 年間で約1,300 万円~2,000 万円が不足する」という試算を発端に物議を醸した老後の資金をめぐる問題のことです。

2,000万円という金額は、夫65歳以上、妻60歳以上の無職の夫婦が月に5.5万円不足すると言われており、それが20年から30年続くことで1,320万円から1,980万円になると試算されたことから発表されたようです。

高齢化によって退職金制度を出す企業も年々減少していることからこの問題は徐々に大きくなっていると思われます。

税金優遇制度を知る

これまでに述べたいろいろな問題はありますが、国は何もしていないわけではありません。

税金の優遇制度も作ってくれているのです。

NISA

NISAとは、少額投資非課税制度のことです。

日本に在住している20歳以上の個人投資家向け税制優遇制度で、NISA口座で運用している株式・投資信託などの譲渡益や配当金・分配金は非課税になります。

NISAには、一般NISAと積立NISA、それとジュニアNISAがあります。

一般NISA:投資資金が多い方や、投資の知識をある程度有している方には、新規投資額が毎年120万円と高額で、選択できる商品の幅も広い一般NISAがおすすめです。

積立NISA:少額かつ長期の運用を検討している場合は、年間40万円で最長20年という長い非課税期間でコツコツ運用できる積立NISAがおすすめです。

関連記事:学資保険とジュニアNISA。どちらを選ぶのがお得なのか?答えは1択です!

iDeCo

iDeCoとは、自分自身で決めた金額(掛金)を積み立てて運用し、資産を形成する個人型確定拠出年金です。掛金は全額、小規模企業共済等掛金控除として所得控除の対象となり、所得税・住民税の軽減につながります。ただし、原則として60歳まで運用する資産を引き出すことはできません。

昔の預金・貯金に代わるものは投資であることを知る

それでは30年前のように5.68%の利息収益を得ることは今では難しいのでしょうか?

そう思っている方は、まだまだマネー(金融)リテラシーが低いです。

投資にはいろいろな種類がありますが、株式投資で高配当株投資をすると6.0%以上の配当金を得られるものもありますし、S&P500などに連動した投資信託であれば年率平均9.3%にもなります。

関連記事:投資の種類(主なもの9つ)

いろいろな投資の本を読む

本屋に行くと経済や投資の本がたくさんあります。

まずは読みやすい本や、楽しい株主優待についての本でもいいので本を読むことを始めると、徐々にお金についての知識もついてくると思いますよ。

まとめ【これからの人生を豊かに!投資の重要性とマネーリテラシーを高め方♪】

マネーリテラシーを高めることは、これからの生活を豊かにするためには必要だと思います。

昔のように、同じ会社に定年が来るまで働き、預金や貯金をしておけば良いという時代は終わりました。これからは自分で資産を増やし守っていかなければいけない時代になりました。

こういった変化に対応することができれば、きっと将来楽しい生活が送れるようになるはずです。

何歳になっても勉強する意識を持っておきましょう!